会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/07/07 税金

2024年1月、相続税に関する税改正が行われました。生前贈与と不動産について、大きな変更が発生しています。最新の知識を身につけておくことが大切です。

およそ65年ぶりに生前贈与について変更した点は下記の2つです。

・暦年贈与での、生前贈与の相続財産加算期間の延長

・相続時精算課税における基礎控除

……贈与を受けるものが、1年間において110万円までの贈与が非課税になる

<これまで>

・贈与を受けた者の年間の贈与額の合計から基礎控除110万円を控除し税率を乗せる

・相続開始前の3年以内の贈与に関して、相続財産に加算して相続税を計算する(生前贈与加算)。支払い済みの贈与税は、相続税から税額控除を行う(贈与税額控除)

・受け取った額の年間合計額が対象

・複数名から110万円以内の贈与を受けた場合、合計額で課税される

贈与税の税率は累進課税制度。父母や祖父母などの直系尊属からの贈与(特例税率)か、それ以外からの贈与(一般税率)により、10~55%

<変更後>

・生前贈与加算の期間が亡くなる7年前に変更

2023年までの生前贈与は引き続き従来の3年以内の加算対象となり、今回制定される7年の対象となることはありません。ただし、相続財産に加算されてしまうことで、生前贈与にたいする節税効果はなくなってしまいます。7年間のなかで計画的な贈与計画を行うことが難しくなり、この制度を活用する人は少なくなると考えられます。

……2,500万円までは贈与税がかからず、相続税の対象となる

<これまで>

・60歳以上の父母、祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において、2,500万円までであれば贈与税がかからず、相続税の対象にする

・贈与税が累計2,500万円を超える場合は、超えた金額の20%の贈与税を申告する

・相続時精算課税を選択すると、暦年贈与を選択することはできない

・子どもにまとまった財産を無税で動かすことができる

<変更後>

・年間110万円の基礎控除枠を設ける

・年間110万円までは贈与税が課税されず、贈与額は相続税の計算にはかからない

・110万円を超えた金額の累計が2,500万円になるまでは贈与税がかからない。相続時に相続税の対象となる。

暦年贈与の改正により贈与税の課税対象が広がり、相続時精算課税の改正により、贈与税の非課税枠が新たにできました。暦年贈与の期間が7年間になることで、今後は、多くの人が相続時精算課税を選択すると考えられます。また、相続時精算課税を選択した場合、年間110万円を超える贈与に関しては相続財産漏れとして課税処分が行いやすくなります。贈与を行う側、受ける側ともに履歴を残して管理を行うことはこれまで以上に重要となるでしょう。

また、マンションの相続税の改正についても見ていきましょう。

相続税評価額に乖離が起きている状況の是正が行われます。

<これまで>

土地(敷地利用権)+建物(区分所有権)の価額=マンションの相続税評価額

<変更後>

土地(敷地利用権)の価格(固定資産税評価額)+建物(区分所有権)の価格=マンションの相続税評価額

※家屋の固定資産税評価額 × 1.0

② 従来の敷地利用権の価額※ × 区分所有補正率

※路線価を基とした1㎡当たりの価額 × 地積

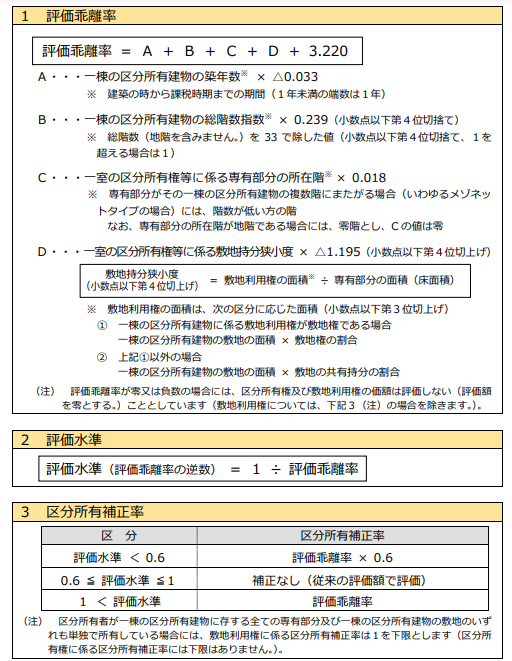

区分所有補正率は、次の項目を順に計算します。

出典:国税庁「「居住用の区分所有財産」の評価が変わりました」

https://www.nta.go.jp/publication/pamph/pdf/0023011-040_01.pdf

評価乖離率は、築年数や部屋のある所在階などをもとに計算します。ここから「評価水準」を導き出し、区分所有補正率を計算します。

評価水準が0.6未満の場合、市場価格との乖離が大きいため、相続税評価額が引き上げられます。評価水準が0.6から1の場合は、区分所有補正率による補正は適用されません。一方、評価水準が1を超える場合には市場価格を超えていると考えられるため、区分所有補正率の計算により、相続税評価額は引き下げられます

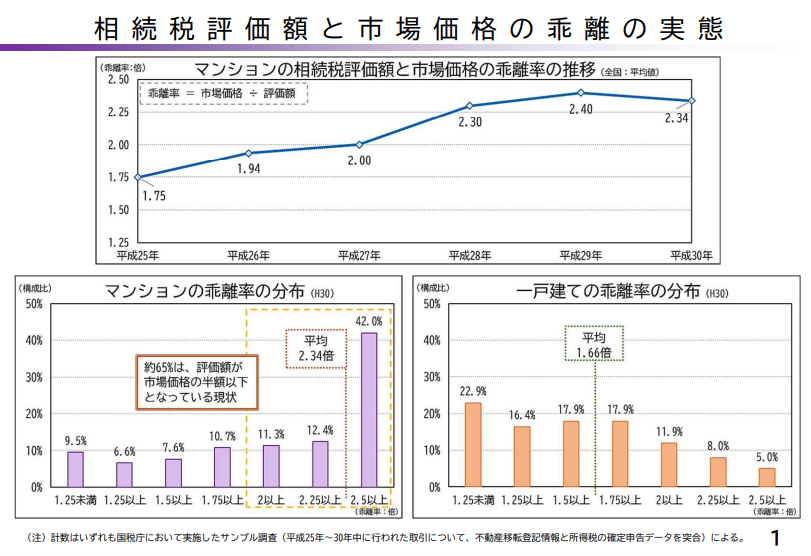

これまで、マンションの実勢価格と、相続税評価額の間に大きな乖離がある仕組みを利用した「マンション節税」は数多く行われてきました。不動産は時価を算出するのが難しいため、国税法に基づく財産の評価方法や基準を定めた法令解釈通達となる財産評価基本通達で計算しています。

マンションの相続税評価額は時価よりもさらに低い額が算出されます。国税庁の資料によると、平成30年の乖離率(市場価格÷評価額)の平均値は、マンションが2.34倍であるのに対し、戸建て住宅は1.66倍でした。

※出典:国税庁「マンションに係る財産評価基本通達に関する有識者会議について」

https://www.nta.go.jp/information/release/pdf/0023006-018.pdf

なかでもタワーマンションは相続税評価額の乖離が大きく、タワーマンションを買うことでの節税は数多く行われてきました。今回の改正により、これまでのような乖離は無くなります。居住用区分所有財産の評価方法の見直しにより、評価水準が60%未満の物件では相続税が引き上げられます。今後、節税を考えている方は、専門家の力を借りて対策することも視野に入れると良いでしょう。

【著者:(株)ワイズアカデミー】

ご覧いただいたコラムに関連したコラムをご紹介。

税金

令和6年税制改正大綱が発表!不動産にかかる税金はどうなる?

2024/09/28

READ MORE

税金

不動産投資にかかる税金について解説

2024/03/20

READ MORE

税金

課税所得の計算方法

2024/06/22

READ MORE

税金

不動産にかかる相続税・贈与税について計算方法を比較解説!

2024/03/23

READ MORE