会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2020/06/20 税金

目次

不動産投資をするためにかかった費用を確定申告の際に経費として計上すると、所得税を減らすことができます。

ここでは、課税対象になる不動産所得の基本事項について確認するとともに、収入にかかる「所得税」と「住民税」について見ていき、簡単なシミュレーションを行います。

課税所得を計算する前に、不動産についての基本知識を確認しておきましょう。不動産所得とは、基本的に次の3つとなります。

(1) 土地や建物などの不動産の貸付け

(2) 地上権など不動産の上に存する権利の設定及び貸付け

(3) 船舶や航空機の貸付け

一般的な計算方法は、

総収入金額-必要経費=不動産投資の所得額

不動産所得は家賃や権利金などの不動産を貸し付けたことによって得られる所得であり、事業所得、譲渡所得に該当するものは除きます。不動産所得については、所得税と住民税が科せられます。

・総収入金額

貸付けによる賃貸料収入のほかに、次のようなものも含まれます。

イ 名義書換料、承諾料、更新料又は頭金などの名目で受領するもの

ロ 敷金や保証金などのうち、返還を要しないもの

ハ 共益費などの名目で受け取る電気代、水道代や掃除代など

・必要経費

不動産収入を得るために直接必要な費用のうち、家事按分費と明確に区分できるものです。

イ 固定資産税

ロ 損害保険料

ハ 減価償却費

ニ 修繕費

このほか、ローンの金利や、広告費なども経費扱いになりますので、年間の支出をまとめておきましょう。

また、収入から控除されるものについても見ておきましょう。

基礎控除、社会保険料控除、配偶者控除、扶養控除のほか、生命保険料控除や地震保険料控除、介護医療保険料や個人年金保険料なども控除の対象です。医療費がかかった場合は、医療費控除を受けることもできます。

サラリーマンの場合は、給与所得控除があります。また、個人事業主として開業届けを出している場合は、青色申告控除も忘れてはいけません。不動産投資では、5棟10室の物件を運営していると事業規模とみなされ、控除額が65万円となりますので、覚えておきましょう。

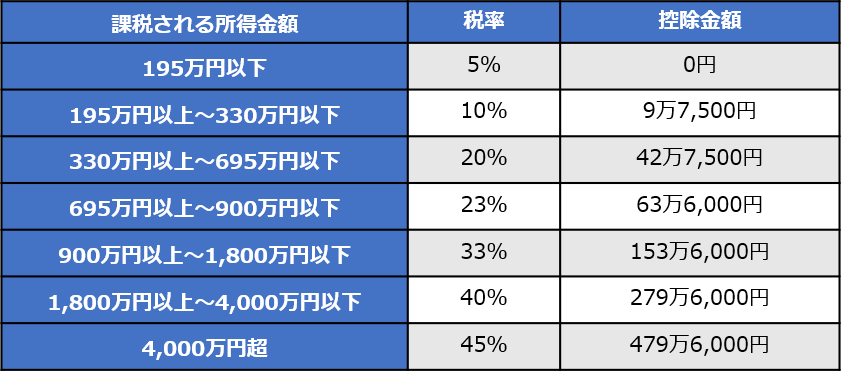

ここからは、課税所得についてみていきます。まずは所得税についてです。

所得税には累進税率が用いられており、所得が多い人ほど税金の負担が重くなります。

先にあげた図表の控除金額を見ながら課税所得を計算してみましょう。区分マンション投資をサラリーマン大家さんとしてはじめる場合は、年末調整のほかに確定申告で投資分の所得も計算します。所得税の計算方法は次の通りになります。

課税される所得金額×税率-控除額

ここで注意したいのは、課税される所得金額とは、そのままの年収ではないということ。収入から上記の「必要経費」や「各種控除」を差し引いた金額を課税所得といいます。

例):課税所得500万円の場合

500万円×20%-42万7,500円

=100万円-42万7,500円

=57万2,500円

こちらの計算例では、57万2,500円が納める所得税額となります。

次に、住民税の税率についてみていきます。住民税の税率は、その自治体によって一律ではありませんが基本的には課税所得金額の10%とみておきましょう。

たとえば、300万円の課税所得があれば30万円を住民税として納付する必要があります。

ここまで課税所得の基礎についてみてきました。それでは、実際に家賃収入を得た場合の税金がどうなるのかシュミレーションしてみましょう。

・給与所得は500万円

・配偶者(妻)は専業主婦

・青色申告を行い、地震保険と生命保険は上限まで加入

・社会保険料控除は30万円

・不動産所得は100万円(※不動産収入から各種経費を差し引いた後の金額)

この場合の控除金額について、次のように考えてみましょう。

・基礎控除 38万円

・給与所得控除154万円

・配偶者控除 38万円

・社会保険料控除 30万円

・青色申告特別控除 10万円(※事業規模ではなく、簡易簿記での対応)

・生命保険料控除 8万円

・地震保険料控除 5万円

これらを合計すると283万円となり、サラリーマンとしての収入500万円から差し引くと217万円です。

この217万円に、不動産所得100万円を足すと課税所得金額は317万円。ここから、所得税率の計算式にあてはめると以下のようになります。

317万円×10%―9万7,500円=21万9,500円

住民税率は課税所得金額のおよそ10%となるので、317万円×10%=31万7,000円。

納付金額は、所得税と住民税あわせておよそ53万6,500円となります。

ただし、所得税の控除金額と住民税の控除金額では、同じ控除内容であっても住民税の控除額の方が所得税よりも少ないです。また、調整控除などもあるので住民税は計算が複雑ですが、興味があれば調べてみるのもいいかもしれません。普段なにげなく払っている税金の構造が理解できると、節税の知識も身についていきますよ。

今回は、「所得税」「住民税」についてみながら、課税所得の計算方法をシミュレーションしてきました。

控除の計算方法などは、はじめは難しく感じることもあると思いますが毎年行っていくことで慣れてくるはずですし、収入を最大限活かすために大事な知識です。それぞれ置かれた環境により、控除額については異なってきます。

控除金額は毎年変動があることも考えられますので、基礎知識だけでも覚えて、確定申告の前にチェックしておくのがおすすめです。

【筆者:ワイズアカデミー(株)】

ご覧いただいたコラムに関連したコラムをご紹介。

税金

【後期高齢者医療制度】年収153万円超の人は保険料増加へ。年収別の負担額を解説。最大で月1万円を超える負担増も/Money Fix

2023/05/09

READ MORE

税金

東京都がふるさと納税を猛批判 「国の税収減を地方に押し付けるな!」/TAX ニュース

2023/05/16

READ MORE

税金

相続税の税務調査、ここが見られる うっかりも追徴課税/日本経済新聞

2023/03/17

READ MORE

税金

消費税は今後「19.0%」まで上がる!? 今後の予定と繰り返される「増税の背景」を解説/ファイナンシャルフィールド

2023/10/19

READ MORE