会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2020/06/20 不動産投資

世界経済全体に大きな打撃を与えた新型コロナウィルスの拡大。2月から3月にかけて世界中のマーケットが急落しましたが、緩やかに回復の兆しを見せています。(6月執筆現在)

しかし、ウィルスの今後の動向によっては、依然として予断を許さない状況です。投資市場全体への影響を振り返り、今後考えられる不動産投資への影響を5つに分けて考察していきます。

コロナショックによる消費需要縮小に歯止めをかけるため、世界各国では5月から段階的に経済活動の再開に踏み出しています。

日本では5月に緊急事態制限が解除され、東京は段階的に商業施設を再開していくと決定しました。政府は緊急経済対策として、今年度の2度にわたる補正予算の事業規模が200兆円を超えることを発表。日本のGDPの4割に上る、大規模な経済対策となることが明らかになったことで、市場に強気の姿勢が戻ってきています。

一時、日経平均株価が3月19日に最安値1万6,358円をつけましたが、6月1日に2万2,000円代まで回復しています。

2020年の世界GDP成長率は大きく下がると予想されますが、その期間は限定的であるとの見方も広まってきています。今回の経済ショックの大きな原因は、ウィルスの流行を抑えるために、物と人の流れが停滞せざるを得ない状況となったことです。

日本でいえば、2018年に3,000万人を突破した訪日外国人による消費は4.5兆円。このインバウンド消費がなくなると考えるだけでも、多大な経済損失となることがわかると思います。

各国の感染対策への対応や成果にはばらつきがあるため、世界市場の不確実性は今後も続く見通しです。ただし、コロナ以前の世界経済が成長トレンドであったことなどを考えると、人と物の流れが回復すれば成長の土台は堅いでしょう。

消費需要の低迷により、実体経済への影響がさまざまな分野で広がりを見せています。

6月1日時点で明らかになっている新型コロナウィルス関連の倒産は202件。業種別ではホテル・旅館がもっとも多く、飲食店、アパレル・雑貨小売店、食品製造と続きます。(帝国データバンク調べ)

外出制限による需要の減退がどこまで広がるかは未知数ですが、今後不動産投資にはどのような影響が考えられるでしょうか。

賃貸需要、融資、金利、物件価格、家賃変動の5つに分けて解説していきます。

・賃貸需要への影響

不景気の煽りを受け、新たに物件を購入する人は減少することが予想されますが、住まいの需要がなくなることはありません。

失業や減給などによって、家賃のより安い物件へ引っ越しを検討する人は一定数いるかもしれませんが、初期費用や引越し代金の負担を考えると、退去が続出するとは考えにくいでしょう。また、国から家賃補助などの給付金も順次発表されているため、すぐに入退去に影響はないと見られます。

・融資への影響

国は、企業・個人への給付金や無利子の貸し付けなどを緊急経済対策として打ち出しており、各金融機関では資金繰り相談窓口が設けられています。

リーマンショック時とは異なり、金融機関の資金体力面は問題ないことから、従来通りの融資姿勢から変化はないと考えられます。しっかりとした資金計画と手持ち資金があること、さらに優良物件であることがクリアできれば基本的には問題ないでしょう。

最悪の場合、実体経済の悪化で失業や倒産が相次ぐことになれば、金融機関もダメージを受けざるを得なくなるかもしれません。ただし、銀行が破綻するほどダメージを受ける段階では、すでにかなりの不景気が進行していると考えられるので、実現する可能性はほぼないでと考えられます。

融資を受ける側の問題としては、属性低下により融資基準に満たない可能性があげられます。失業や減給、または勤務する会社の業績悪化によって信用が低下する可能性です。

属性が低下する前に借入審査をすることが唯一の解決法ではありますが、今不動産投資をすべきかは慎重に検討することが必要でしょう。

・金利への影響

日本では、コロナショック以前から金融緩和によって低金利が続いていました。代表的な住宅ローンであるフラット35は、2016年以降1%前後で推移しています。

通常、景気後退期には金融緩和をすることで市中に資金を流し、消費を促進させる金融政策を行いますが、すでに低金利状態が続いている日本においてはさらに金利を下げて効果があるのかは疑問です。

また、行き過ぎた低金利は、金融機関の利益を損なわせます。金融機関が融資で採算を取れなくなれば、逆に貸出金利を引き上げたり貸出量を絞る可能性も出てくるかもしれません。

政府としては景気回復にストップをかける事態は絶対に避けなければならないため、金利を下げるとしても限定的な下げ幅になると考えられます。

・物件価格への影響

不景気のあおりを受け、新たに物件を購入する人は減少するでしょう。その結果として、物件価格は下がっていくことが予想されます。

物件の売買には早くても3ヶ月、通常だと6ヶ月ほどかかるため、株式市場のように価格が急落することはありません。半年から1年ほどかけて緩やかに下がっていくと見られます。

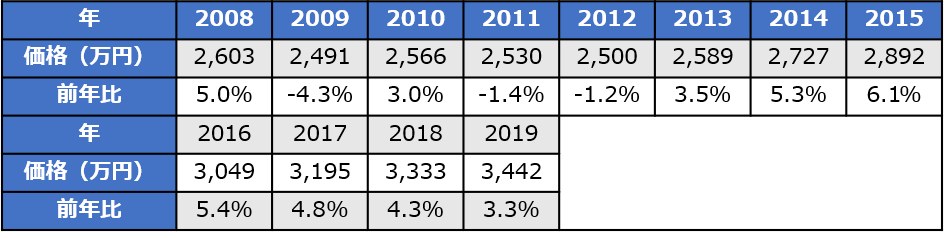

また、「どの程度価格が下がるか」ですが、参考に金融危機が起こった2008年から2009年にかけての首都圏マンション平均成約価格を見てみると、2008年前年比マイナス4.3%。

一概に今回のコロナショックと比較はできませんが、平均的に全ての物件が大幅に下がるとは考えにくいでしょう。

一部、資金繰りの悪化で手放さざるを得ない物件が、割安で出てくる可能性はあるかもしれません。

<首都圏中古マンション平均成約価格推移>

※参考:公共財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2018、2019)」

2013年から新築・中古ともにマンション価格は上昇を続けています。これまでの価格上昇がバブルだったとすれば、再び同水準まで上昇するには時間がかかることも考えられます。

・家賃への影響

賃貸需要への影響でも述べたように、家賃に関しては、給料の削減や失業等で支払いが難しくなる人が出てくることが予想できます。ただし、給付金や手当などが準備されているため、すぐに引越しを検討する人は少ないでしょう。引越し代金と労力などのコストを考えると、「そのまま住み続ける」か、「家賃交渉をして住み続ける」かの選択になると見られます。

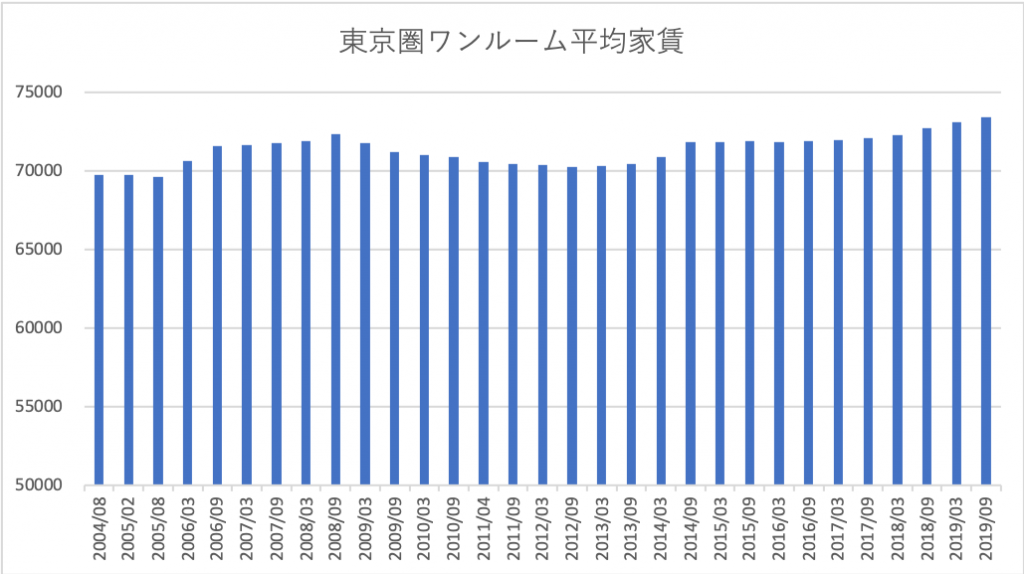

※参考:公益財団法人不動産流通推進センター「2014-2020不動産業統計集」

東京圏のワンルームマンションの家賃は以上のように推移しています。金融危機の2008年9月の7万2,334円をピークとして2012年9月の7万269円まで下がりましたが、限定的な下落幅となっていることがわかります。

このことからも、コロナの影響による急激な家賃の下落は考えにくいでしょう。

今回のコロナショックによって、3月の日経平均株価は記録ラッシュの1ヶ月となりました。1ヶ月の値幅は29年5ヶ月ぶりの大きさとなり、記録した最安値は3年4ヶ月ぶりの水準を突破。

株式市場が大きな影響を受けたように、不動産業界も影響は免れないでしょう。ただし、ここまで見てきたように、不動産投資への影響は他の投資と比べると少ないと言えます。

世間の動揺はまだ続いていますが、こんな時こそ冷静に投資に向かうことが大切です。ニーズの高い物件を見極め、着実な投資成功への道を歩みましょう。

【筆者:ワイズアカデミー(株)】

ご覧いただいたコラムに関連したコラムをご紹介。

不動産投資

住人目線で解説! 入居に差がつく区分マンションの間取り・設備

2020/06/14

READ MORE

不動産投資

首都圏既存マンション価格、12ヵ月ぶり上昇/R.E.port

2024/03/29

READ MORE

不動産投資

住まい探しのプロ9割が「内見するべき」と答える理由とは? 内見時に役立つアイテムも紹介/at home VOX

2022/09/04

READ MORE

不動産投資

新しく収益物件を購入した年の確定申告で注意したいポイント【不動産投資の税務基礎シリーズ20】/健美家

2024/02/14

READ MORE