会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/05/16 税金

不動産投資と切っても切り離せないのが各種税金。毎年かかる税金のほかに、物件取得時や売却時にかかる税金など、それぞれ計算方法が変わってきます。

ここでは、物件を売却した際にかかる譲渡所得税の計算について解説していきます。

譲渡所得税とは、不動産を売却した際に出た所得にかかる税金です。

所得税の種類の1つである譲渡所得税には、ほかの所得税にはないルールがいくつかあります。

・ほかの所得税とは分けて課税される(分離課税方式)

・譲渡所得がマイナスとなっても、ほかの所得と損益通算できず、翌年以降の繰越控除もできない

・譲渡所得がマイナスである場合、確定申告の必要はない

・不動産の所有期間によって税率が変わる

不動産を売却した際の金額は高額になりやすいため、このように定められています。譲渡所得税は以下の計算式で求められます。

「譲渡所得税=課税譲渡所得(①譲渡収入額―②取得費―③譲渡費用)×④税率」

土地や建物を売却して得られる金額のことです。

不動産の取得にかかった費用のことです。「購入時の取得価額から所有時に計上した減価償却費を差し引いた金額」、もしくは「売却金額の5%」、どちらか高い方を取得費とするとされています。

ここでは、「減価償却費を差し引いて求めた取得費」について見ていきましょう。

土地は減価償却されないため、「土地の価格はそのまま取得費として計上」し、建物部分の価格についてのみ、減価償却費を差し引いた金額を求めます。

減価償却費は以下の計算式で求められます。

減価償却費=建物購入価額×償却率×業務の用に供された月数÷12

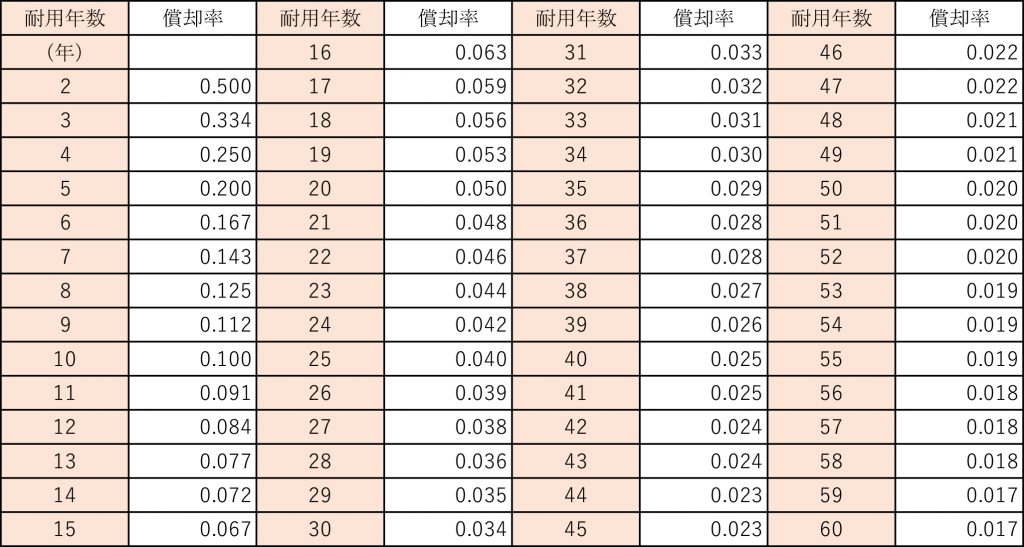

<償却率一覧表(新定額法)>

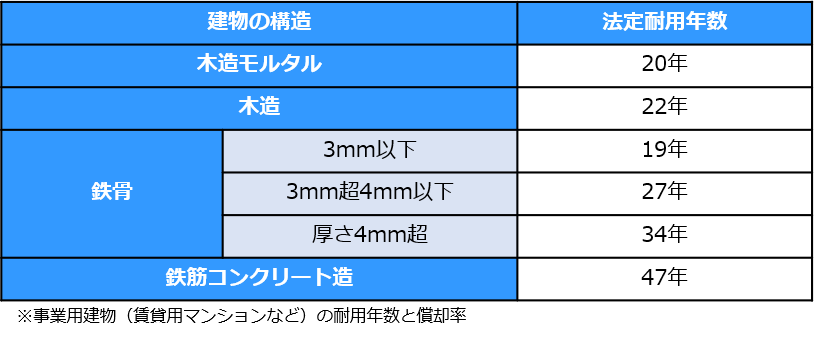

<建物構造ごとの法定耐用年数>

まず、減価償却費の計算に必要な「償却率」を求めるためには、建物の耐用年数を知る必要があります。耐用年数の計算式は以下のようになります。

<法定耐用年数を超えていない建物>

耐用年数=法定耐用年数―経過年数+経過年数×0.2

(例)法定耐用年数が19年の鉄骨建物で、築年数が5年のもの

<法定耐用年数を超えている建物>

耐用年数=法定耐用年数×0.2

(例)法定耐用年数が19年の鉄骨建物で、築年数が24年のもの

建物の耐用年数を割り出したら、上記の償却率一覧表から償却率を求めることができます。

例えば、築8年の鉄筋コンクリート造マンションを売却する場合を見ていきましょう。

耐用年数=法定耐用年数47年―経過年数8年+経過年数8年×0.2

(1年未満の端数は切り捨てます)

耐用年数は37年となり、償却率の一覧表から、この売却する建物の償却率は0.028であることがわかりました。

建物の所有期間を5年とすると、以下のように減価償却費が計算できます。

減価償却費=建物購入価額×償却率0.028×業務の用に供された月数60÷12

減価償却費が求められれば、以下のように取得費が計算できます。

取得費=土地の取得費+建物購入価額―減価償却費

売却のために直接かかった費用のことです。仲介手数料や登記登録にかかった費用、印紙税などが当てはまります。

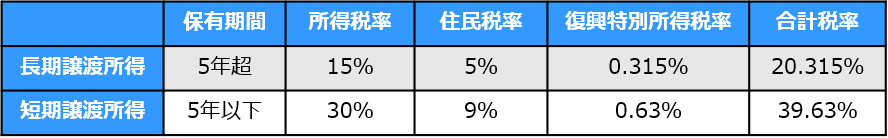

譲渡所得税の税率は、不動産の所有期間によって税率が変わります。税率は以下の2通りです。

所有期間は、売却する年の1月1日時点で5年経過しているか否かで判断します。

税率が大きく変わるので、所有期間は注意しておきたいポイントでしょう。

では、具体的に賃貸用マンションを売却してかかる譲渡所得税を計算していきます。

譲渡収入価格:800万円

購入価格:土地500万円、建物500万円

建物:鉄筋コンクリート造、購入時築20年

譲渡費用:30万円

以上の設定で、賃貸用マンションを10年間所有して売却すると仮定します。

<減価償却費>

購入時築20年のマンションを10年所有したため、売却時は築30年として計算します。

耐用年数=法定耐用年数47年―経過年数30年+経過年数30年×0.2

耐用年数は11年となり、一覧表から償却率は0.091と出ます。

減価償却費=建物購入価額500万円×償却率0.091×業務の用に供された月数120月÷12

以上の計算から、減価償却費は455万円となります。

<取得費>

取得費=土地の取得費500万円+建物購入価額500万円―減価償却費455万円

以上の計算から、取得費は545万円となります。

<課税譲渡所得>

課税譲渡所得=譲渡収入額800万円―取得費545万円―譲渡費用30万円

以上の計算から、譲渡所得は225万円となります。

<譲渡所得税>

マンションは10年間所有しているため、長期譲渡所得に分類されます。

譲渡所得税=課税譲渡所得225万円×長期譲渡所得税率20.315%

以上の計算から、マンション売却益により確定申告する譲渡所得税は、45万7,000円となります。(100円未満切り捨て)

※減価償却の計算方法は取得年次によって異なります。詳しくは国税庁のHPをご覧ください。

※シミュレーションは概算のため、実際に売却した際の譲渡所得税額と変わることがあります。

収益物件売却の際にかかる譲渡所得税の計算方法について解説してきました。減価償却費を求める計算は複雑ですが、覚えておくべき重要なポイントは譲渡所得税率が所有年数で変わる点です。売却益が出たとしても、納める税額でマイナスになりかねないので注意が必要でしょう。

不動産投資成功に必要なのは長期的な目線です。出口戦略も含めた見通しを立てる際には、不動産投資の専門家に相談してみることをおすすめします。

【筆者:ワイズアカデミー(株)】

2020.7.16掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

税金

2024年版 住宅購入に使える補助金について

2024/10/12

READ MORE

税金

売り時を考える!不動産売却時で一番良いタイミングとは?

2025/05/17

READ MORE

税金

住宅ローンの金利は、今後の利上げでどうなる?海外金利との関連性

2025/01/19

READ MORE

税金

2024年、相続税と贈与税はこう変わった!

2024/07/07

READ MORE