会員登録をされた方、弊社セミナー・個別相談時に会員登録いただいた方はNAN物件情報を含む全てのコラムをご覧いただけます。(入会費、年会費はかかりません)

2024/03/23 税金

不動産投資で必ず出てくるのが、「相続税」と「贈与税」による節税の話。なぜ節税になるのか、2つの違いはなんなのか、これらを理解することで出口戦略の幅が広がります。

ここでは、相続税・贈与税の違いと計算方法について解説していきます。

相続税と贈与税は、どちらも財産を誰かが受け取った(継いだ)時に発生する税金です。

相続税

遺産を継承した相続人または遺贈を受けた人が納める税金。相続人または遺贈を受けた人は、相続の開始を知った日の翌日から10ヶ月以内に申告と納付をしなければならない。

贈与税

その年の1月1日から12月31日までの1年間に、個人から110万円を超える財産をもらった場合に納める税金。財産をもらった側の個人に納付義務が発生する。

2つの大きな違いは、財産を渡す人が生前に意思を持って贈与するか、亡くなった後に相続人に相続されるかです。贈与は親族に限らず個人の意思で財産を渡すことができ、相続では遺言を残せば意思を反映することができますが、他の相続人が異議申し立てをした場合、遺言通りに相続が行われない可能性があります。

不動産を相続・贈与する場合になぜ節税になるのでしょうか?

それは、財産の評価方法にあります。続いて、不動産の評価方法について説明します。

相続税や贈与税は、財産の評価額に税率をかけて計算されます。現預金の場合は、そのままの金額に税率がかけられますが、不動産の場合は「評価額」に税率がかけられます。

不動産の価額評価に用いられるのが、「固定資産税評価額」と「相続税評価額」です。

固定資産税評価額

各市町村が3年ごとに算定する固定資産税の基準となる価額。実勢価格のおよそ70%の価額になる。

相続税評価額

国税庁が毎年7月1日に公表する路線価を用いた評価方法と、路線価が定められていない地域で用いる倍率方式を用いて評価する価額。

建物の評価には固定資産税評価額が用いられ、土地の評価には相続税評価額が用いられます。大体の場合において、実勢価格よりも評価額は安くなるため、現預金で相続・贈与するよりも納める税金が抑えられるというわけです。

相続税は、相続財産の評価額に税率がかけられて計算されますが、以下のように基礎控除があります。

相続税の基礎控除額=3,000万円+600万円×法定相続人の数

法定相続人が1人の場合、相続財産が3,600万円以下であれば申告納付の必要はありません。課税される遺産総額は以下の通りです。

課税遺産総額=遺産額(相続財産の評価額)―基礎控除額

(※相続人が亡くなる3年前までの贈与財産は遺産額に含めて計算されます。また、借金などの債務や葬式費用などは遺産額から引かれて計算されます。)

例として、遺産額1億円を妻とその子供1人が相続する場合を見ていきましょう。

相続税の基礎控除額=3,000万円+600万円×2人=4,200万円

課税遺産総額=1億円―基礎控除額4,200万円=6,800万円

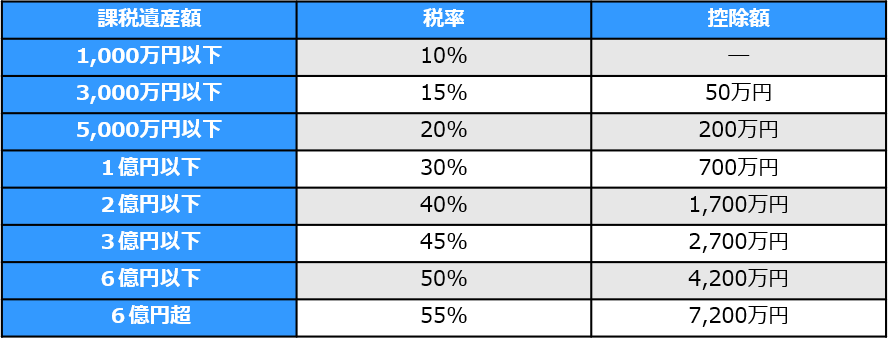

妻と子供、それぞれ半分ずつ相続するとして、各人納める相続税は以下の通りとなります。

妻:課税遺産額3,400万円×税率20%―控除額200万円=480万円

子供:課税遺産額3,400万円×税率20%―控除額200万円=480万円

(※配偶者は税額の軽減措置があります。詳しくは国税庁HP「配偶者の税額の軽減」をご覧ください。)

<相続税の速算表(平成27年1月1日以降)>

相続税は基礎控除額が大きく、配偶者の減税もあるため、相続税がかかるケース自体があまりないようです。続いて贈与税の計算方法を解説しますが、税率で比較すると相続税の方が低く設定されています。

贈与税も同じく贈与財産の評価額について税率が課されますが、贈与する対象によって税率が異なります。基礎控除額は110万円で、1年間で贈与された額が110万円を超えなければ申告納付の義務はありません。

特例税率

その年の1月1日時点で20歳以上の直系卑属(子供や孫など)に対して、直系尊属(祖父母や父母など)から贈与された財産について適用される税率。

一般税率

特例税率が適用されない場合の税率。特例税率よりも高めに設定されている。

例として、1年間に500万円の財産を親から子供へ贈与した場合を見ていきましょう。

課税贈与総額=贈与額600万円―基礎控除額110万円=490万円

贈与税額=課税贈与総額390万円×特例税率20%―控除額30万円=48万円

<贈与税の速算表(平成27年1月1日以降)>

以上のように、税率だけで比較すると贈与税の方が相続税よりも高いため、不動産を生前贈与する場合、相続税よりも贈与税は高額になります。

ただし、相続時精算課税制度を利用すると、贈与額2,500万円まで控除されます。この制度は、贈与を受けた時に贈与税を支払うのではなく、相続発生時に相続税として税金を納めることができる制度です。(※詳しくは国税庁HP「相続時精算課税の選択」をご覧ください。)

相続や贈与において、不動産は現預金よりも税額を抑えることができます。税率の面で見ると、不動産の譲渡では相続の方が有利ですが、そのほかの財産状況によっては贈与の方が良い場面も考えられます。

不動産投資の出口戦略は売却だけではありません。相続や贈与の選択肢を持つことで、投資計画の幅を広げておくことは大切だと言えます。

【筆者:ワイズアカデミー(株)】

2020.7.17掲載記事

ご覧いただいたコラムに関連したコラムをご紹介。

税金

2024年版 住宅購入に使える補助金について

2024/10/12

READ MORE

税金

不動産に関わる税金の軽減措置いろいろ

2024/05/28

READ MORE

税金

確定申告の還付金について

2025/03/15

READ MORE

税金

課税所得の計算方法

2024/06/22

READ MORE